- HOME

- 法務・税務・労務など会社経営に関するお役立ち情報

- ビジネス

- 確定申告

- 確定申告の直前チェックポイント!2025年3月17日(月)期限!!

確定申告の直前チェックポイント!2025年3月17日(月)期限!!

確定申告の直前チェックポイント!

2025年3月17日(月)期限!!

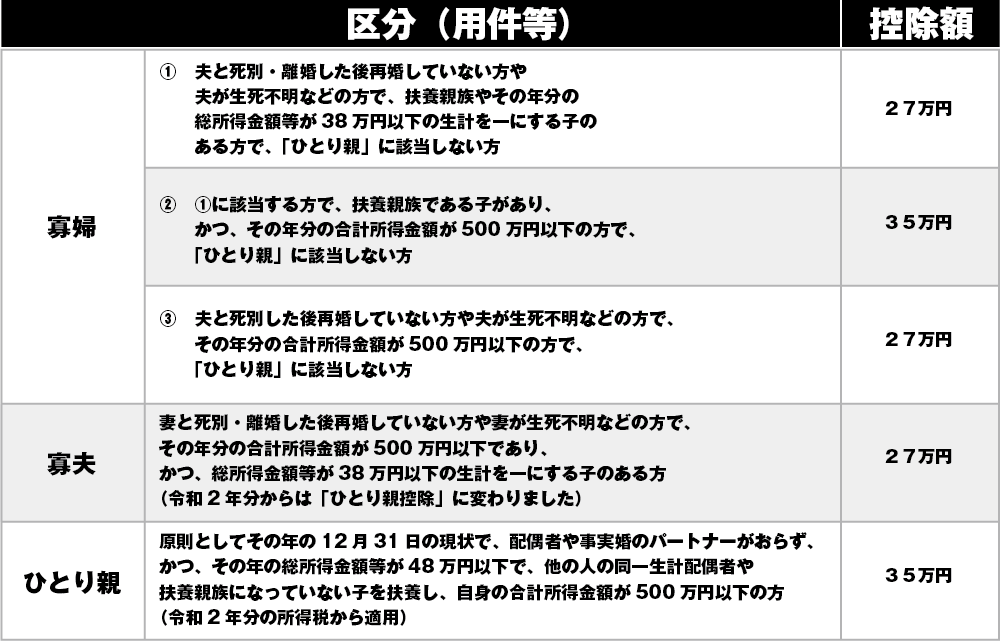

年末調整、確定申告の時期がやってきました。毎年の行事とはいえ、年に一度の行事です。ここでは税金を計算する際に所得からマイナスすることができる、各「所得控除」について重点をおき確認します。添付書類の必要の有無などの 用件もございますので、該当事項につきましてはご確認下さい。

(1)確定申告が必要な人

その年分の所得金額の合計額が所得控除額を超える場合で、その超える額に対する税額が、配当控除額と年末調整の住宅借入金等特別控除額の合計額を超える人は、原則として確定申告をしなければなりません。

しかし、給与所得につき年末調整を受けた人で給与所得及び退職所得以外の所得金額が20万円以下である人等、一定の場合には確定申告をしなくてもよいことになっています。

- 給与所得がある方

下記の①~⑥に該当する方

①給与の収入金額が2,000万円を超えている

②給与を一箇所から受けていて、各種の所得金額(給与所得、退職所得を除く)の合計額が20万円を超える

③給与を2箇所以上から受けていて、年末調整をされなかった給与の収入金額と、各種の所得金額(給与所得、退職所得を除く)との合計額が20万円を超える

④同族会社の役員やその親族などで、その同族会社からの給与のほかに、貸付金の利子、店舗・工場などの賃料、機械・器具の使用料などの支払いを受けた

⑤給与について、災害減免法により源泉徴収税額の徴収猶予や還付を受けた

⑥在日の外国公館に勤務する方や家事使用人の方などで、給与の支払いを受ける際に所得税を徴収されないこととなっている - 公的年金等に係る雑所得のみの方

公的年金等に係る雑所得の金額から所得控除を差引くと、残額がある - 退職所得がある方

外国企業から受け取った退職金など、源泉徴収されないものがある

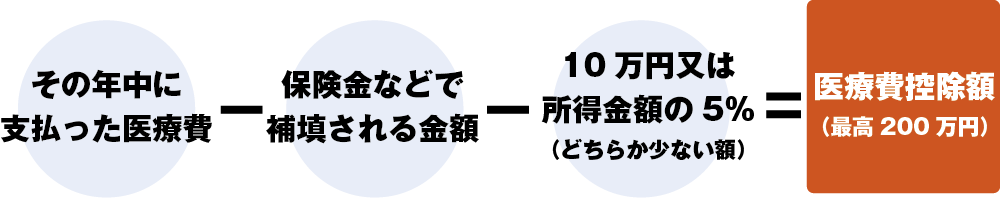

【計算方法】

次の2つのうちいずれか多い方の金額

- 差引損失額-総所得金額×10%

- 差引損失額のうち災害関連支出の金額-5万円

【添付書類】

災害等に関連してやむを得ない支出をした金額についての領収書

※損失額が大きくてその年の所得金額から控除しきれない場合には、翌年以後(3年間が限度)に繰り越して、隔年の所得金額から控除することができます。 なお、雑損控除は他の所得控除に先立って控除することとなっています。

(4)セルフメディケーション(医療費控除の特例)

健康の保持増進及び疾病の予防として一定の取組を行っている方が、その年中に自己又は自己と生計を一にする配偶者その他の親族のために12,000円を超える対象医薬品を購入した場合(88,000円を限度)

【添付書類】

「医療費控除の明細書」又は「セルフメディケーション税制の明細書」を作成し、求められた場合は「医療費の領収書」等の提示又は提出(医療費通知を添付したものは除く)

(5)社会保険料控除

本人と生計を一にする親族が負担する事になっている社会保険料を本人自身が支払った場合には、その支払った金額

(生計を一にする配偶者その他の親族が受け取る公的年金等から直接差引かれている介護保険料は、控除の対象にはなりません。)

【添付書類】

国民年金の保険料及び国民年金基金の掛金については、保険料等を支払ったことを証明する書類「社会保険料(国民年金保険料)控除証明書」が必要です。

(6)小規模企業共済等掛金控除

- 小規模企業共済法に規定された共済契約掛金

- 確定拠出年金法の個人型年金の加入者掛金

- 条例の規定により地方公共団体が実施する心身障害者扶養共済制度に係る契約で一定の要件を備えたものの掛金

【添付書類】

支払った金額の多少に関係なく、掛金を支払ったことの証明書が必要です。

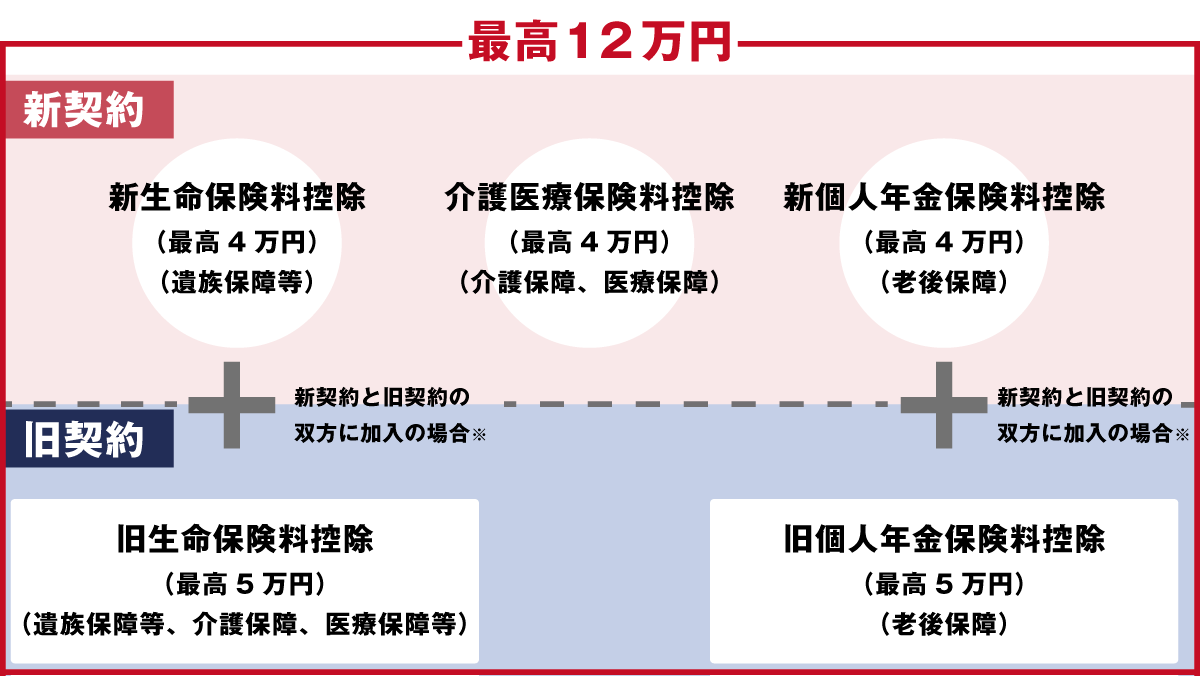

(7)生命保険料控除

生命保険や生命共済などについて、所得者本人が支払ったもの

平成24年1月1日以降と平成34年12月31日以前に締結した保険契約等に係る保険料では、生命保険料控除が異なり、保険期間が5年未満の生命保険などの中には控除対象外の可能性もあり

※新契約と旧契約に加入している場合は、旧契約の支払保険料等の金額によって控除額の計算方法が変わります。

・旧契約の保険料が6万円超の場合:旧契約の支払保険料等の金額に基づいて計算した控除額(最高5万円)

・旧契約の保険料が6万円以下の場合:新契約の支払保険料等の金額に基づいて計算した控除額と旧契約の支払保険料の金額に基づいて計算した控除の合計額(最高4万円)

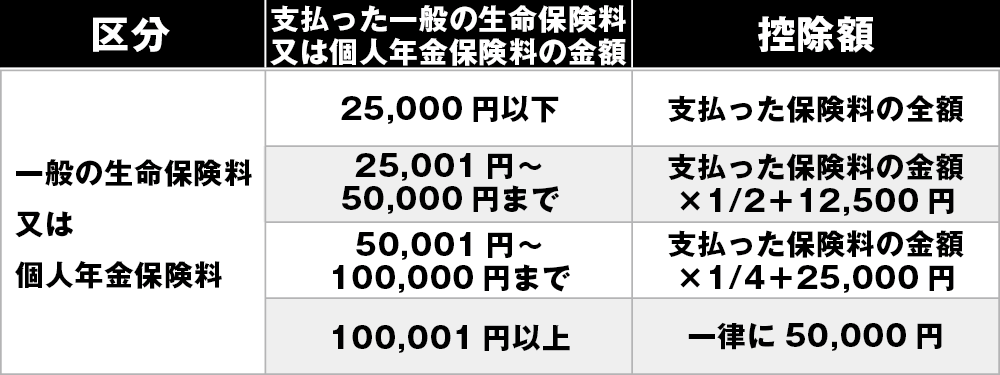

【計算方法】

■平成24年1月1日以降に締結した保険契約等(新契約)

【添付書類】

支払い金額や控除を受けられることを証明する書類又は「電磁的記録印刷書面」(電子証明書等に記録された情報の内容と、その内容が記録された二次元コードが付された出力書面)

■平成23年12月31日以前に締結した保険契約等(旧契約)

【添付書類】

9,000円を超えるものは全て支払いを証明する書類が必要です。

また、個人年金保険料にあたっては金額の多少に関わらず全て必要です。

(8)地震保険料控除

損害保険契約等について、所得者本人が支払った地震等損害部分の保険料(契約者配当金を除く)又は掛金

※平成18年12月31日までに締結した長期損害保険契約等(保険期間や共済期間が10年以上の契約で、満期返戻金などを支払う旨の特約があるのも)で平成19年1月1日以後契約の変更をしていないものを含みます(旧長期損害保険料)

【計算方法】

【添付書類】

保険料の金額の多寡に関係なく、支払ったことの証明書類を添付する必要があります。

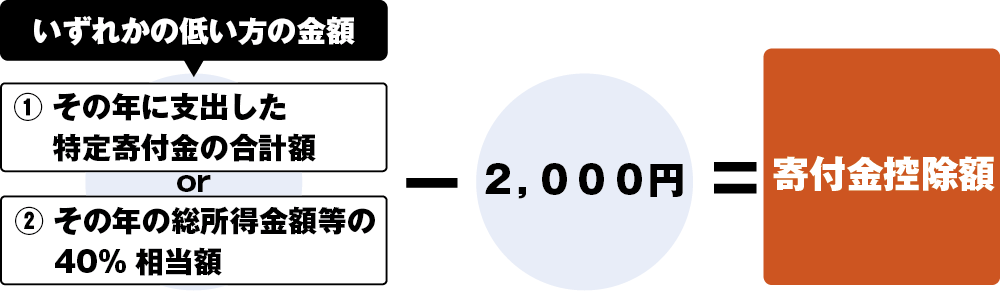

(9)寄付金控除

次の支出をした場合の寄付金

- ふるさと納税(自治体に対する寄付)

- 国や地方公共団体に対する寄付金

- 社会福祉法人に対する寄付金

- 一定の特定公益信託の信託財産とするために支出した金銭

- 特定の政治献金

- 平成19年4月1日以後、地域再生法の規定により指定を受けた特定地域雇用等促進法人に対して支出した一定の寄付金

- 国税庁長官の認定を受けた認定NPO法人に対して、認定の有効期間内に支出した寄付金 など

【計算方法】

【添付書類】

- 寄付した団体などから交付された寄付金の受領証

- 特定の公益法人や学校法人などに対する寄付や、一定の特定公益信託の信託財産とするための支出については、その法人や信託が適格である事などの証明書又は認定書の写し

- 政治献金については、選挙管理委員会等の認定印のある「寄付金(税額)控除のための書類」

(11)勤労学生控除

所得者本人が次に該当する人をいいます。

- 学校教育法に規定する小学校、中学校、高等学校、中等教育学校、特別支援学校、大学、高等専門学校

- 国、地方公共団体、学校法人、財団法人、社団法人、社会福祉法人等で、職業に必要な技術の教授をするなど一定の要件に該当する課程を履修させるもの

- 認定職業訓練を行う職業訓練法人で、一定の要件に該当する課程を履修させるもの

【添付書類】

各種学校や専修学校の生徒、職業訓練法人の認定職業訓練を受けている方は、その学校や法人から交付される証明書

【控除額】

27万円

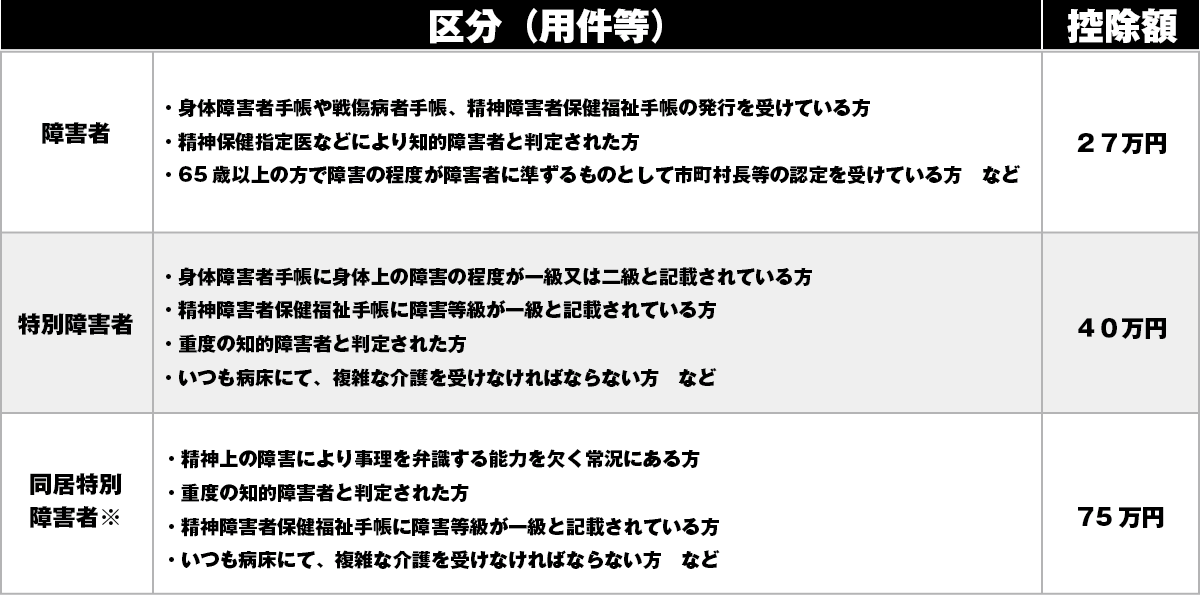

(12)障害者控除

原則としてその年の12月31日の現況において、次のいずれかに該当する、精神や身体に障害のある方

※特別障害者である同一生計配偶者または扶養親族のうち、納税者自身、配偶者、その納税者と生計を一にするその他の親族のいずれかとの同居を常況としている方を指します

以上が所得控除の確認すべきポイントとなります。各種所得控除に関しましては、控除証明書等(支払いを証明する書類)が必要となり、本記事では触れておりませんが、「住宅借入金等特別控除」や「配当控除」といった税額控除や金融商品(株式、投資信託、外国為替証拠金取引(FX)など)により収入のある方も確定申告が必要な場合がございますので、ご注意ください。また、今回記載させていただきました内容は一般的なケースであり、個々のケースには当てはまらない可能性や、制度の内容が変更される場合もありますので、詳細については「国税庁」の公式サイトまたは、ミカタグループまでお問合せ下さい。

国税庁の公式サイト:https://www.nta.go.jp/index.htm

ミカタ税理士法人 確定申告サイト:https://www.c-sbc.co.jp/kakushin/