- HOME

- 法務・税務・労務など会社経営に関するお役立ち情報

- 事業承継

- 税務調査よもやま話【相続編Vo.3】

税務調査よもやま話【相続編Vo.3】

目次

- 相続税における基礎控除額アップの裏ワザ?

その1.相続税の基礎控除額とは

相続税は、課税対象となる財産の合計額から、法定相続人(相続する権利のある方)の数に応じて計算した金額を差し引いて税額を計算する仕組みとなっており、この「差し引く金額」を基礎控除額といいます。

現在の基礎控除額は、「3,000万円+600万円×法定相続人の数」で計算した金額です。

基礎控除額は法定相続人数が多いと自動的に増えることになるため、バブル期以前には20人以上と養子縁組するなど、養子の数を増やして基礎控除額を増加させ、相続税の負担を回避する行為が多発しました。

そこで、昭和63年に相続税法が改正され、「実子がいる場合は養子が何人いても一人と数える」という風に、基礎控除額を計算する際の養子の数が制限されるようになりました。

また、この改正では同時に「相続税を不当に減少させる結果となると認められる場合は、基礎控除額の計算にその養子の数を含めない」こととされ、上記の養子の数の制限と併せて二重に相続税の負担を回避する行為を防止する措置が取られました。

その2.養子縁組に対する相続税調査

私が担当した調査対象の被相続人様は、上記の法改正が施行されてからしばらく後に亡くなられ、法定相続人は、奥様とお子様2人に加え、養子縁組したお孫様が2人、計5人おられました。

被相続人様とお孫様との養子縁組の日が亡くなられた日に近かったことから、相続税を不当に減少させる養子縁組ではないかを確認するため、被相続人様の生前の病状、養子縁組に至った経緯や目的、当事者や他の相続人様の認識、どなたが届出等の手続をしたかなど、具体的な事項について慎重にお話をうかがい、事実関係の裏付け調査を実施しました。

結果的には、相続税を不当に減少させる事実はないと判断して、基礎控除額の計算は申告のとおりとの結論に至りましたが、その他の申告内容について1千万円程度の申告誤りが認められましたので、内容を説明してご了解をいただき、修正申告書の提出をお約束頂いて調査を終了しました。

その3.それでも基礎控除額は違っていた

調査終了後、しばらくして修正申告書が提出されましたが、その直後に「相続税の税額が減少するので還付を求める」とする「更正の請求書」が提出されました。

その理由はなんと、「死後に認知された二人の子供を相続人に加えていなかったので、基礎控除額が1千6百万円増加する」というもので、認知は私が調査にお邪魔する前に行われていました(当時の基礎控除額は法定相続人一人当たり800万円の計算でした。)。

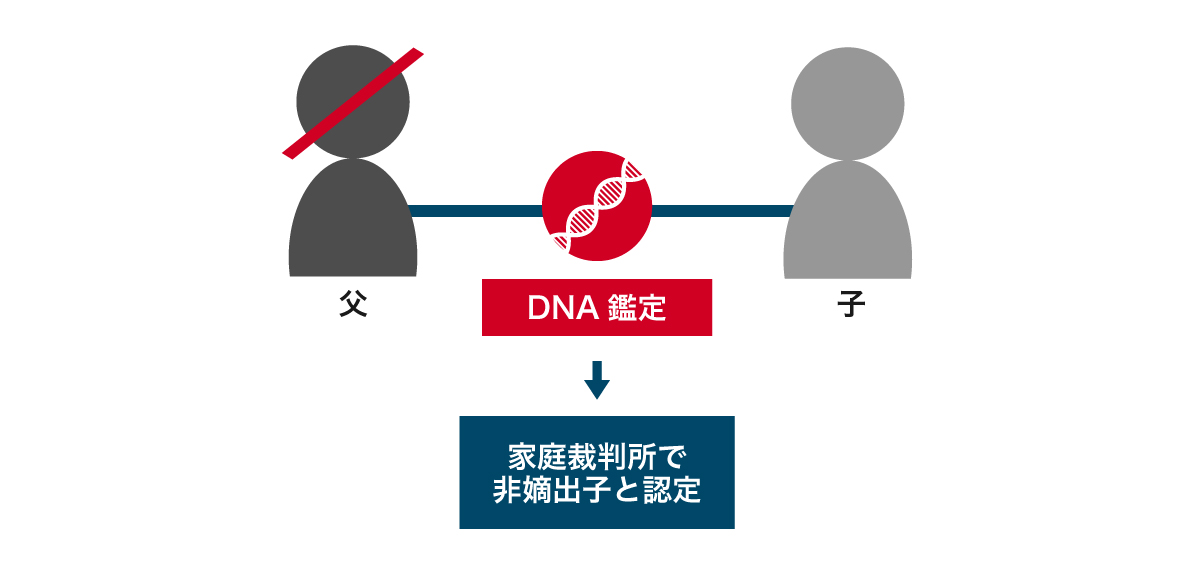

死後の認知は、認知を求める子(非嫡出子)から家庭裁判所に訴えを提起することで審理が始まり、子と認められれば、出生の時にさかのぼって実子と同様の身分を得ることになります。

そして、認知された子については、養子と違って基礎控除額を制限するような相続税法の規定もありませんので、結局はその更正の請求どおりに相続税が還付されることとなりました。

後日知ったところでは、相続人様は、認知された子やその周辺に相続税調査が及ぶと遺産分割に影響が生じかねないと考え、調査の際にはあえて黙っておられたようですが、調査を担当した者としては何とも釈然としない結果となってしまいました。

✓基礎控除額の計算に含まれる養子の数には制限があります。

⇒実子がある場合は1人、実子がない場合は2人までと計算します。

(特別養子の場合は除きます。)

⇒相続税を不当に減少させる養子縁組の場合は、養子の数は計算に含まれません。