- HOME

- 法務・税務・労務など会社経営に関するお役立ち情報

- ビジネス

- 会社設立

- 本気で会社設立したい人に知ってほしい8つの話

本気で会社設立したい人に知ってほしい8つの話

会社設立が簡単にできるようになった今、多くのWebサイトに会社設立に関する情報が溢れています。「会社設立なんて簡単!自分で手続きをしよう」というスタンスで書式を無料ダウンロードできるサイトもあれば、「ひとりでの起業は無謀!必ず専門家に依頼しましょう」と訴えているサイトもあります。正直なところ…どうなのでしょうか?

その人の知識や経験、環境などによってその答えは変わりますが、明確な判断基準はあります。詳しくは本サイトの「会社設立は専門家に頼むと損をする!?」をご覧ください。他にも真剣に会社設立を考えている人であれば様々な疑問や不明点が出てくるのが当然です。

ここでは、本気で会社設立したいと考えている人のお悩みを解決して、不安を取り払えるような、座学ではなく実学としての情報や事例をご紹介しています。そのため単純に「会社設立に関する知識や情報を網羅的に学びたい」という人にとっては少し物足りないかもしれません。

あくまで"本気で会社設立したい"と考えている人に向けた内容のため、そうお考えの人にはぜひご覧いただきたい内容です。全文は長くて読めない!そんな時間は無い!という人は気になる項目だけでも熟読してください。

きっとあなたの会社設立のお役立ていただける内容になっています。

それではどうぞ、読み進めてください。

本気で会社設立したい人に知ってほしい8つの話

(1)会社員でいるべきか起業すべきか?

世の中の起業家の多くは元々どこかの企業に勤めていたサラリーマンです。

学生時代に起業をしてそのまま会社設立する人もいれば、

外部の企業に勤めることなく代々続く家業を継ぐ人もいますが、

やはり多いのは社会人経験で得たものを活かして会社設立をするケースです。

会社に勤め始めたことから「いつかは起業する!」と心に決めている人もいれば、

何年も仕事をするなかで起業への憧れを持って会社設立に踏み切る人もいます。

あなたは今、起業すべきなのでしょうか?

安定収入を求めるのか?リスクを負ってでも経営者としての大きな見返りを求めるのか?

よく言われることですが、

これは本質の部分ではありません。

リスクを取ってリターンを得るとはいっても、経営はギャンブルではありません。

この発想では一か八かタイプ(ギャンブラータイプ)の人にしか起業できなくなってしまいます。

世の中の優秀な経営者をタイプ分けすると、意外に安定収入を求めるタイプの人も多いことに気づきます。

ただし当然、そういった経営者は「何もせずにただ安定収入が欲しい」という安易な発想をしているわけではありません。「会社が安定収入(固定収入)を得るためにどのようなビジネスモデルを創造すれば良いか?」「大切な社員を守るために、どうやって会社をお金に困らない財政状況にするか?」といった前向きかつ建設的な発想をしています。

ここがポイントです。

「安定」と「リスク」は経営者なら誰でも頭を悩ませる種です。

状況を見極めて経営者が柔軟な判断をする必要があります。

その柔軟な判断をするための前向きかつ建設的な発想をどれだけできるか、

これが経営者にとって重要な資質のひとつです。

「悲観的で否定ばかりするタイプの起業家」…客観的に見てどうですか?

その起業家の事業は成功しそうでしょうか?

「ポジティブでアイディアを形にできる起業家」…

この起業家ならちょっとくらいの失敗をものともせず、何とか事業を形にしそうですね。

今、自分がどちらのタイプに近いのかを客観的に見て、

前者であればまずは自分のマインドを見直して一新する必要があるかもしれません。

後者であれば起業にチャレンジするのも良いかもしれません。

いずれにせよ自分を客観的に判断するのは難しいことです。

身近な家族や友人などに自分がどちらのタイプに近いのか、一度聞いてみても良いかも知れませんね。

(2)会社設立は専門家に頼むと損をする!?

今から会社設立をしようとするとき、大きくは専門家に代行依頼する人と

自分ひとりで登記をする人に分けられます。

まずはそのメリットとデメリットを見ていきましょう。

≪専門家に代行するメリット≫

自分でやるより早い(平均1~2週間)

素人ではわからないポイントを押さえた有利な登記ができる

≪専門家に代行するデメリット≫

コストが掛かる(代行会社によっては手数料0円)

信頼できる代行会社を選定する手間が掛かる

≪自分で登記するメリット≫

実費だけで登記できる

≪自分で登記するデメリット≫

時間が掛かる(半年以上の期間を要する場合も!)

相談相手がいないので不利な登記をしてしまう可能性がある

有利な登記、不利な登記とは、例えば実例を挙げると定款に記載する住所です。

仮に「東京都港区○○町○○番○○号」など住所をすべて記載すると不利になります。

どういうことかといいますと同じ東京都港区内で会社の本店所在地を移転した場合、

定款変更が必要となります。それでは有利な登記にするためにはどうすれば良いのか?

「東京都港区」で止めます。こうすることで東京都港区内の住所移転をした場合に定款変更が不要となります。

手間とコストが省けますね。ちなみに東京23区であれば最短で「区」で止めることができますが、

他の都道府県、市区町村ではどうなるのでしょうか?

例えば「愛知県豊川市」など区で分けられていない場合は「市」で止めます。

それでは「大阪府大阪市北区」の場合はどうでしょうか?

実は東京23区以外の政令指定都市(区で分けられている市)についても「市」で止めることができます。

そのため大阪府大阪市北区を本店所在地とする会社が定款に記載する所在地の最小単位は「大阪府大阪市」となります。「神奈川県横浜市」「愛知県名古屋市」なども同様です。

さて、それでは実際に会社設立の専門家に代行依頼するのが良いのか?自分で登記をするのが良いのか?

参考のためにひとつ、わかりやすい方法をご案内します。

自分で登記をするためにどれほどの時間を費やすのかを考えて、

同じ時間を円滑に事業スタートするための準備に充てることをイメージしてみてください。

「他にも手続き関係があるので並行して進めるとスムーズに事業スタートできる!」

「営業に時間を使うことで早期に売上をあげることができる!」

このようなイメージをお持ちであれば、専門家に依頼しても絶対に後悔しません。

自分で登記する人からよくこのような意見を聞きます。

「自分の会社だから自分で全部やりたい」「この経験がいつか活きてくると思う」

しかし、本当にそうなのでしょうか?

優秀な経営者は自分の時間を大切にして周囲の人的リソースをうまく使います。

経営者が全部自分ひとりで会社の事をやっていては本当にやるべき経営判断がおろそかになります。

また成長スピードはかなり遅くなり、すぐに会社の成長は限界に達します。

確かに経営者として色々な経験を積むことは非常に大切ですが会社設立の登記業務を自分でできるようになっても、

果たして今後の事業に役立つでしょうか?

(会社設立のコンサルティング業や登記関連のお仕事をされる人は役立つと思います。その場合はぜひ自分で登記しましょう!)

≪まとめ≫

会社をどんどん成長させたい経営者タイプの人は専門家に依頼しましょう。

登記の経験が今からスタートする事業に必ず役立つという人は自分でやってみましょう。

(3)個人事業か会社設立か?

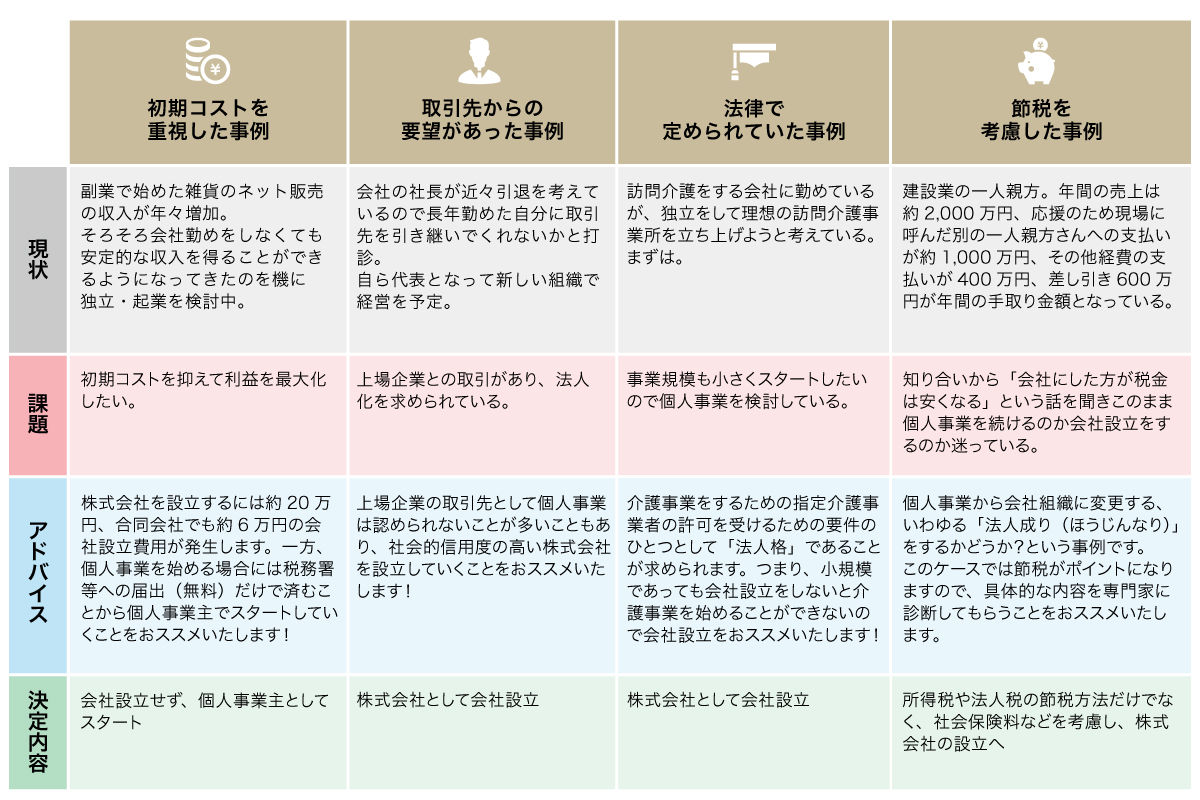

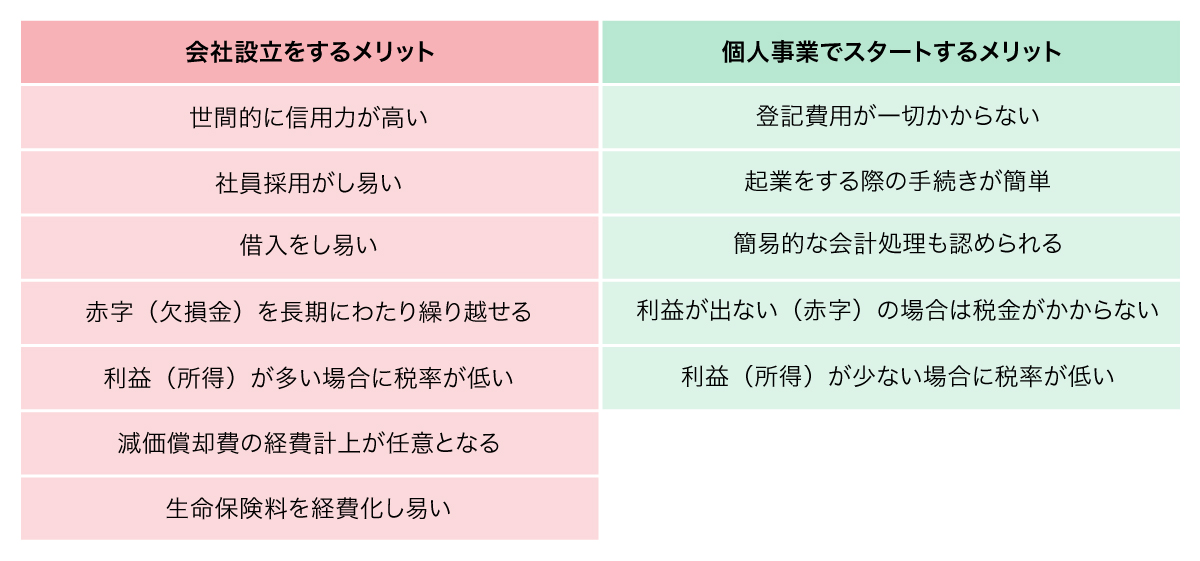

「起業=会社設立」ではありません。起業には「個人事業」という選択肢もあります。フリーランス、自営業、個人会社、個人企業、といった表現もしますが、いずれも同じ意味です。ここでは「個人事業」という呼び方をしますね。それでは独立・起業をする際に会社設立をした方が良いのか?個人事業としてスタートした方が良いのか?まずはそれぞれのメリットをまとめます。世間的に信用力が高い

社員採用がし易い

借入をし易い

赤字(欠損金)を長期にわたり繰り越せる

利益(所得)が多い場合に税率が低い

減価償却費の経費計上が任意となる

生命保険料を経費化し易い

≪個人事業でスタートするメリット≫

登記費用が一切かからない

起業をする際の手続きが簡単

簡易的な会計処理も認められる

利益が出ない(赤字)の場合は税金がかからない

利益(所得)が少ない場合に税率が低い

上記の事例で自身の状況に当てはまるケースはありましたか?個人が良いのか会社が良いのか、いくつかの判断基準がありますので専門家のアドバイスを受けたうえで総合的な判断をするのが賢明です。

(4)株式会社か合同会社か?

会社設立を決断された全員が必ず最初にぶち当たる壁、それが「株式会社か??合同会社か??」です。

そもそも「合同会社」ってご存知ですか?

会社設立に関連する情報サイトなどで少し調べたことのある人にとっては見慣れた言葉かもしれません。

ただ、一般的にはなじみのない言葉です。

「当然、合同会社くらい知っている!」という人も、まだ起業を思い立っていない頃のことを思い出してみてください。…その頃にはまったく聞いたことがない人がほとんどだと思います

。株式会社に比べてまだまだメジャーではない合同会社ですが、その存在は徐々に増えつつあります。

新たに会社設立する組織形態として半分とまではいきませんが、近年割合が伸び続けて今は20%ほどが合同会社です。

それでは株式会社と合同会社、どちらにするかは何を基準に決めると良いのでしょうか?

法的には色々と違いがありますが、実務上ポイントとなるのは3点です。

ポイント① 設立費用(合同会社が有利)

株式会社の場合は国に支払う手数料実費が約20万円です。

合同会社の場合は設立実費が約6万円です。

いずれも自分ひとりで設立の登記申請をすると更に印紙税が+4万円ほどかかります。その差14万円です!初期コストを押さえたい人は合同会社を検討してみてください。株式会社と比べると、浮いた14万円をその他の初期投資に充てることができます。合同会社設立の最も大きなメリットといえるのが設立費用の安さです。

ポイント② 信用力(株式会社が有利)

これについては法律上の問題というよりも、世の中の認知度の問題です。株式会社という言葉を知らない社会人はほとんどいないと思いますが、合同会社という言葉を知らない社会人は大勢います。むしろ知っている人はマイノリティ(少数派)です。そのため名刺を持って営業することを想定されている人には株式会社を強くオススメします。

名刺に「株式会社○○ 代表取締役○○」と書いていれば誰がどう解釈しようが「社長!」ですね。合同会社の場合はこうなります。「合同会社○○ 代表社員○○」。これでは…「代表?社員?どっち?」となる人も確実にいます。組織のトップという意味合いでは株式会社の代表取締役と合同会社の代表社員は同じなのですが、受け手の印象としては全く異なりますね。わかりやすく言うとこれが信用力の差です。

ポイント③出資と経営(株式会社が有利)

出資者=株主=発起人(ほっきにん)と考えてください。要はお金を出す人のことですね。

経営者=役員と考えてください。役員とは株式会社の場合は代表取締役や取締役のことです。

合同会社の場合は代表社員や業務執行社員と呼ばれる立場の人です。

もう少しわかりやすく言うと、会社に何かあった時に責任を負う人のイメージです。

株式会社の場合は出資者と経営者は別人でOKです。Aさんがお金を出してBさんが会社経営をする、

という形が認められています。もちろんお金を出したAさんが役員になって会社経営をするという形もありです。

合同会社の場合は出資者と経営者が同一人物である必要があります。

つまり、Aさんがお金を出してBさんが会社経営をする、という形をとることができないということです。

合同会社の場合はお金を出したAさんが役員になって会社経営をするという形が基本となります。

どうしてもAさんとBさんが一緒に会社設立をしたい場合は、AさんもBさんも出資者兼役員という形を取らざるを得ません。複数名で会社設立をする場合は少し複雑になりますね。

(5)会社設立をする!…でも、実際には何から決めれば良い?

株式会社にするのか合同会社にするか決めたあなた、

実際には何を決めていけば会社設立をスムーズに進めていけるのでしょうか?

ここでは決めておくべき事項について解説をします。

会社設立の希望日

商号(会社名)

本店所在地(住所)

事業目的(事業内容)

役員構成

株主構成

決算月

実はこれらを決めていけば定款や謄本(履歴事項全部証明書)と呼ばれる公式な書類の

内容が必然的に決まっていくことになります。

それでは各項目について簡単に注意点やポイントをお伝えします。

■会社設立の希望日

何をやるにも期日を決めるのが円滑に物事を進める肝心なポイントです。

専門家に代行依頼する人の場合は、本格的に動き始めてから2週間から1ヶ月程度で会社設立に至るケースが多いです。

早い人なら1週間以内に会社設立できたという事例もります。

ただし、自分ひとりで会社設立の情報収集から書類作成まで進める場合は3~6ヶ月かかるケースが多いようです。

いずれにせよ会社設立をきっちり実現するためにまずは希望日を決めましょう。

なお、土日祝日は登記申請できないため平日を希望日にしましょう。

もうひとつ会社設立日に関するポイントです。

会社をつくると毎年定額の税金がかかります。

「均等割(きんとうわり)」と呼ばれる、赤字でも支払わないといけない税金です。

地域によって少しだけ金額は異なりますが年間7万円くらいです。

この均等割を節税する秘訣があります。それは会社設立の日を「○月1日」にしないということです。

均等割は1ヶ月未満は切り捨ての月割りのため、○月2日以降の設立にすれば当月1ヶ月分の均等割りが安くなります。

1期目(会社をつくって1年目)だけですが5,000円~6,000円の節税になる裏ワザでした。

■商号(会社名)

会社名は最初か最後に「株式会社」もしくは「合同会社」という表記を入れる必要があります。

「株式会社○○○○」「○○○○合同会社」といったイメージです。

注意点としては世間一般の人たちを誤認させるような表記はNGということです。

例えば「株式会社 金融庁」であったり「○○市役所 合同会社」であったりです。

官公庁のみならず同業他社と混同するような会社名も認められていません。

そのため会社設立の登記前に類似業号の調査を行う必要がありますが現行法では

「同一住所・同一商号」でなければ認められるケースがほとんどです。

過去には同じ市内や区内に既に似たような会社名があれば認められないことも多かったようですが、

今は類似商号の調査に引っかかるようなことは非常に稀です。

■本店所在地(住所)

会社の住所については実家にする、今の自宅にする、借りたオフィスにする、

レンタルオフィスやバーチャルオフィスにする、といった選択肢があります。

それぞれに一長一短がありますので専門家に事前相談することをオススメします。

■事業目的(事業内容)

事業目的とは「地域社会を発展させるため」といった会社の理念的なものではなく、

その会社がやっていく事業の内容のことです。事業目的で主に注意しないといけないことは2つです。

1つ目は許認可が必要な事業をする場合の文言。2つ目は今後の事業展開を見据えることです。

許認可について説明します。例えば建設業や飲食業、古物商など、

許認可や届出が必要な業種で事業スタートする場合には法的に適正な文言を

事業目的に入れておく必要があります。関連する役所等にきっちりと

確認したうえで事業目的を検討することが必須です。

今後の事業展開を想定することがなぜ必要か?これは単純にコストの問題です。

会社設立のタイミングで事業目的を多く記載してもほとんどコストに変化はありません。

ただし、一度設立した会社に事業目的を追加する場合には3万円の登記費用(実費)が発生します。

司法書士などの専門家に依頼すると更に手数料もかかります。

いつかやろうと予定している事業については最初から事業目的に入れておくことをオススメします。

■役員構成

役員構成については下手に複数名にしないことが重要です。

物事をスムーズに進めるためには考える頭はひとつがベストです。

当然、多面的な発想を取り入れるために複数名の意見やアイディアを取り入れることは望ましいことです。

しかし、役員を複数名にすることで後々、厄介なトラブルになるケースが多いのも事実です。

代表取締役と取締役の考え方が折り合わずに縁を切るようなこともあるようです。

また、ケンカ別れとまではいかないものの、役員のうち一人が音信不通になったり、

別事業に専念してしまったりといったケースも世の中には多いようです。

これに該当しない例外は親族を役員にするケースです。

役員報酬を親族間で分配することで税務的なメリットがあります。

例えばひとりで2,000万円の役員報酬を取るよりも2名で1,000万円ずつ、

4名で500万円ずつ取った方が、合計で支払う税金が安くなるという仕組みを利用した節税スキームです。

しかし、開業が得意な税理士などの専門家に綿密なシミュレーションを

してもらうことなく安易に役員報酬を決めてしまうと逆に損をすることになり兼ねないのでご注意を!

■株主構成

株主構成とは、つまり誰がいくらお金を出すか?ということです。

お金に関するトラブルは避けたいところですよね。トラブルを回避するためにはシンプルに

「自分ひとりでお金を出す」という方法が最適です。

多くの起業家のなかには色々な事情があり別の人にお金を出してもらう話になっている、といった人もいます。

そういった場合にも事前に細かな取り決めをしておくことが後々のトラブル回避のために必要です。

■決算月

会社設立を何月にするかによって理想的な決算月は変わります。

一般的には会社設立から12ヶ月後を決算月にすることが良いとされています。理由は大きく2つです。

1つは手間の問題。1つは消費税の問題です。決算を迎えると2ヶ月後には税務申告が必要となり、

その税務申告の際には過去1年間の収支のチェックなどをする必要があり、少なからず手間が掛かります。

会社設立後すぐにその手間を掛けるのではなく、1年後に先延ばしにできるため12か月後が理想です。

消費税については細かい説明は割愛しますが、設立から12ヶ月後を決算月にすることで

消費税を支払い始めるタイミングを少しでも先延ばしにできます。

ちなみに「3月決算」という言葉をよく聞きますが、

会社は必ず3月決算というわけではなく何月決算でも登記可能ですのでご安心ください。

(6)融資と補助金、助成金、何が違う?

このページをご覧になっているあなたはどのような業種で起業されようとしていますか?

その事業を立ち上げるにあたっていくらの資金が必要となりますか?

そして、その必要資金はすべて自己資金から出すことはできますか?

融資について

初期コストがほとんど掛からずに自己資金だけで開業できる人もいれば、

初期投資にかなりの金額が必要なため金融機関からの融資を受けることを考えている人もいるでしょう。

ちなみに融資=借入=借金です。いずれも同じ意味合いなのでここでは「融資」という表現で統一します。

自己資金だけで独立・開業するケースが多いのは経営コンサルタントなどの

コンサルティング業を営む人や営業代行をメイン事業とする人、アフィリエイターなどです。

いずれもPC購入代や通信費、交通費などは掛かりますので0円というわけではありませんが、

初期コストを最小限に抑えることができる業種です。逆に融資をお考えの人が多い業種は飲食業や卸売業

(BtoCではなくBtoBの販売業)などです。

ポイントは「設備投資」と「仕入」です。

飲食業では内装に数百万円~数千万円の費用が掛かることも多いです。

また卸売業では在庫を切らさないために数百万円~数千万円の仕入が必要になることが多いです。

売上がたつ前に出費がかさむのが特徴です。

補助金・助成金について

それでは、初期投資にお金が掛かる業種の資金調達の方法は融資しかないのでしょうか?

名前は聞いたことのある人が多いとは思いますが「補助金」や「助成金」というものがあります。

まずは補助金と助成金の違いについて簡単に説明します。

補助金とは経済産業省・地方自治体が経済発展や地域活性化を目的として事業者の資金協力をする制度です。

助成金とは厚生労働省・地方自治体が雇用促進や労働環境の改善を目的に事業者に資金協力をする制度です。

他にも違いはいくつもあります。

例えば補助金は条件を満たしても100%資金協力を得られるものではありませんが、

助成金は条件を満たせばほぼ100%資金協力を得ることができます。

…長々と細かい説明をしていてもきりがありませんので、結局のところ、融資が良いのか?

補助金や助成金が良いのか?その核心に迫ります!

まとめ

それでは「融資」と「補助金・助成金」の1番のポイントになる違いをお伝えします。

それは「前払い」か「後払い」か、というところです。

融資は前払い、補助金と助成金は原則、後払いです。

つまり、直近の資金繰りを考えるのであれば「融資」がおススメです!

もちろん融資は毎月の返済が前提となるので、お金をもらいっぱなしにはできません。

それでも独立・開業当初の資金面を考えると手っ取り早く資金調達できる

方法としては最適です。

(7)月初めの1日に設立すると損をする!?

会社設立はキリ良く月初、○月1日にしたいものですね。…

でもご注意を!

実は1日を会社設立の日にすると、

日を遅らせて○月2日設立にした人にくらべて5,000円~6,000円の損をしてしまします!

何が損なのかと言うと、税金です。都道府県や市区町村に支払う地方法人税のなかに

「均等割(きんとうわり)」と呼ばれる定額の税金があります。

各都道府県、各市区町村によって少し金額は異なりますがざっくり年間7万円くらいになります。

これが1日設立にするとまるまる12ヶ月分となってしまいます。

1年後には約7万円の納税をしなければなりません。

しかし、この均等割は1ヶ月未満切り捨ての計算となります。

つまり、○月2日~31日までを会社設立の日にすると1ヶ月分の均等割が浮きます。

会社設立の前から実践できるちょっとした裏ワザでした。

(8)消費税はいつからかかる?

①、事業を始めても2年間は消費税を払わなくて良い!は本当?

「事業を始めても2年間は消費税を払わなくて良い!」と聞いたことはありませんか?

これは半分正解で半分間違いです。

3年目に消費税を支払うのは1年目に1,000万円超の売上があった事業者です。

細かくは単純に売上金額で判定するのではなく“課税売上”かどうかを確認する必要はありますが、

ここでは詳細説明は割愛します。ここでの売上は課税売上のことを言います。

また、1年目、3年目と書いていますが厳密にいうと365日間ではなく、

事業をスタートした日付や会社の場合は決算月によって期間が変わるケースもあります。

ここではわかりやすく「○年」と書いておきます。詳細は税金の専門家である税理士にご相談ください。

②、事業スタートから3年目でも消費税を払わない!はあり得る?

1年目に1,000万円超の売上があった事業者は3年目に消費税を払う必要があることはわかりましたね。

それでは逆に、例えば1年目に1,000万円以下の売上であれば3年目に消費税は払わなくて良い?

…実はそうなんです!

消費税を払わなくて良いのです!常に2年前の売上が1,000万円超かどうかで

消費税を払わないといけないかどうかを判定するため、以下のようなパターンもあります。

1年目:売上1,500万円 → 3年目(2年後)は消費税を払う

2年目:売上 900万円 → 4年目(2年後)は消費税を払わない

3年目:売上1,100万円 → 5年目(2年後)は消費税を払う

4年目:売上 700万円 → 6年目(2年後)は消費税を払わない

ちなみに消費税を払う、払わないと書いていますが、

当然コンビニや居酒屋での支払いや商品の仕入代金の支払いには消費税は掛かります。

預かった消費税と仮払いした消費税の精算をして納税をする必要があるかどうか?という意味です。

少しイメージしにくいかもしれませんが。

他にもレアケースとして、開業から半年間で1,000万円を超える売上があり、

なおかつ1,000万円以上の給与を支払った場合など早めに消費税を払わないといけないこともあります。

税金は難しい…「自分の場合はどうなるの?」と気になる人はやっぱり専門家に相談した方が賢明です。

最後に…

ここまで読んでいただいた“本気で会社設立したい”と考えているあなたにとって有益な情報はあったでしょうか?

お役に立った情報や考え方がひとつでもあれば幸いです。

ここまでの内容で会社設立前の情報収集としては十分です。

次のステップは専門家と直接コミュニケーションを取って、あなたにとって最適なアドバイスを受けることです。