- HOME

- 法務・税務・労務など会社経営に関するお役立ち情報

- ビジネス

- 実務者必見!実践で役立つ「定額減税」対策

実務者必見!実践で役立つ「定額減税」対策

令和6年(2024年)6月より定額減税が実施されます。定額減税を実施する方法については国税局より「令和6年分所得税の定額減税のしかた」という16ページの資料が配布されています。しかし、文字ばかりで情報量も多いため、わかりにくいと感じる方もいることでしょう。私たちの元にも「結局何をどうすればいいかわからない」というご相談を数多くいただいています。そこで今回は、定額減税のしくみと実務面の対策について簡単に解説していきます。

国税庁「令和6年分所得税の定額減税のしかた」

https://www.nta.go.jp/publication/pamph/gensen/0023012-317.pdf

(1)定額減税のしくみ

定額減税とは、その名のとおり1人につき一定金額の減税を行うことです。なお、今回の定額減税で対象となる税は所得税と住民税の2つで、それぞれ減税の方法が異なっています。

② 住民税:令和6年7月〜

所得税は所得(給与)に対してかかる税金です。こちらは、月々で減税する月次減税と年末調整で減税する年調減税の2つの方法があります。住民税は地区町村から通知があった金額を通常と同様に月々で減税します。具体的な減税処理の方法は後述するので、まずは「定額減税の対象は所得税と住民税」である点を押さえておいてください。

(2)定額減税の対象者

今回の実施される定額減税の対象者は以下となります。

②令和6年分の合計所得金額が1,805万円以下である人

(=給与所得だけなら給与支給額が2,000万円以下の人)

所得とは給与の額面から所得控除を引いた金額となります。単純に給与の収入だけで言えば2,000万円以下となるので、ここをラインと考えるとわかりやすいでしょう。

注意すべき点としては、たとえば副業を行なっていて2ヶ所以上から給与所得がある場合です。もし、それぞれで減税の手続きをしてしまうと二重三重に減税が発生してしまい、後で返還を求められる可能性が発生します。複数から給与収入を得ている場合は、メインとなる勤務先(甲欄/扶養控除等の申告書の提出先)のみで処理を行うことになります。

補足:所得税がかからない非課税の方は定額減税の対象外となりますが、別途給付金が支払われることになります。

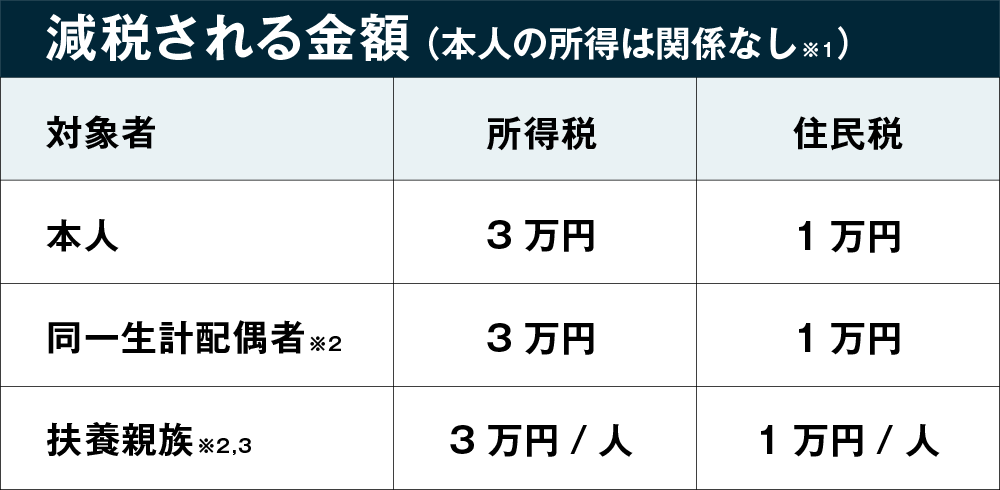

(3)減税される金額

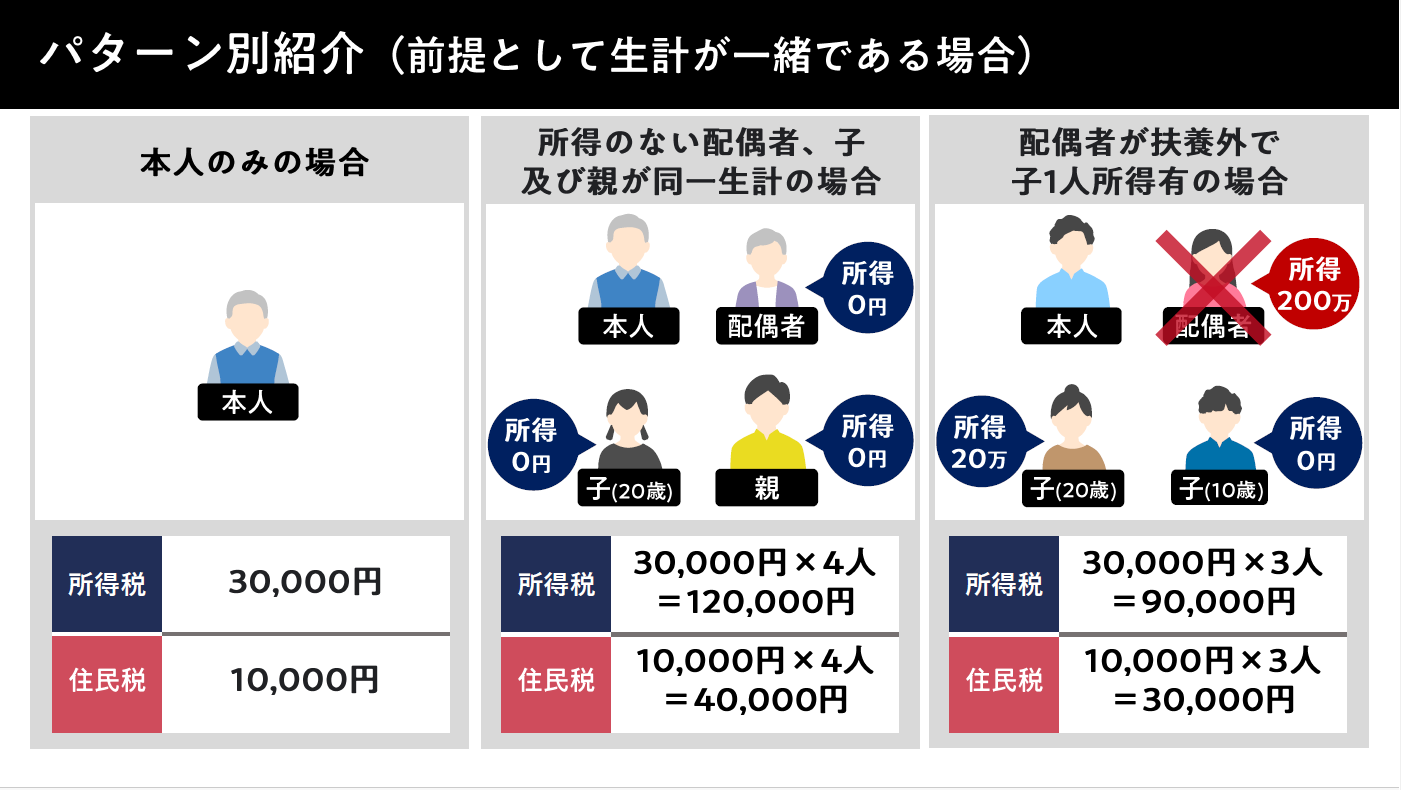

今回の定額減税では、所得税3万円/人、住民税1万円/人が減税されます。また、配偶者や扶養親族も同様に減税されます。具体的には以下の表のようになります。

通常、給与所得が1,000万円以上の方(本人)は、配偶者の所得が0円でも配偶者控除は発生しません。ただし、定額減税では本人の給与所得が1,000万円以上でも、配偶者の給与所得が「合計所得が48万円以下」であれば対象となります。なお、「合計所得が48万円以下」とは控除の55万円を引いた金額で、給与所得としては103万円以下となります。

※2.同一生計配偶者、扶養親族

令和6年12月31日時点で「令和6年の合計所得48万円以下(給与所得103万円以下)」かつ生計を共にする人が対象となります。

※3.年少扶養親族(16歳未満)

通常の所得税では16歳未満の年少扶養親族は控除の対象にはなりませんが、今回の定額減税では16歳未満の年少扶養親族も対象となります。

特に※1と※3は、通常の所得税では対象ではないため給与システムに登録していないケースもあるので注意してください。

(4)具体的な定額減税の例

では具体的な例として、以下の3つのパターン別の減税額を以下に紹介します。

なお、「配偶者が扶養外で子ども2人のうち1人所得ありの場合」のパターンでは、配偶者の給与所得が103万円以上なため、配偶者自身が所属する会社で減税手続きを行なう必要があります。

(5)定額減税を実施する手順と時期

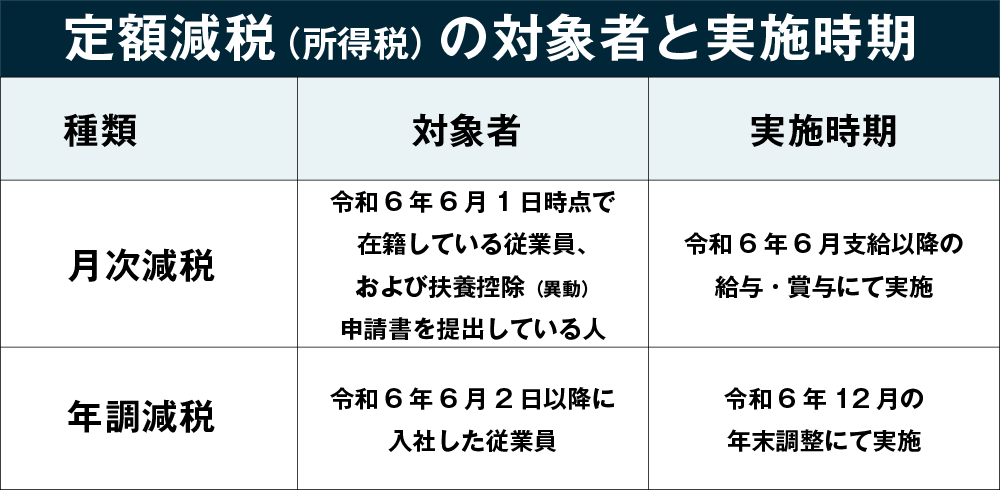

まず、所得税の定額減税について手順と実施の時期を解説します。なお、前述したように所得税の定額減税には、月々で減税する月次減税と年末調整でまとめて減税する年調減税があります。

- 定額減税(所得税)の対象者と実施時期

所得税の月次減税と年末調整は、それぞれ対象と実施時期が異なります。具体的には以下の通りです。

なお、月次減税でも年調減税でも減税される額は同じです。「それなら、すべて年調減税で処理した方が楽なのでは?」と考える方もいるかもしれませんが、「月々の給与や賞与から源泉徴収の処理を行う」というルールがあるため、このように対象者が2つのパターンに分類されています。 - 定額減税(所得税)の実施手順

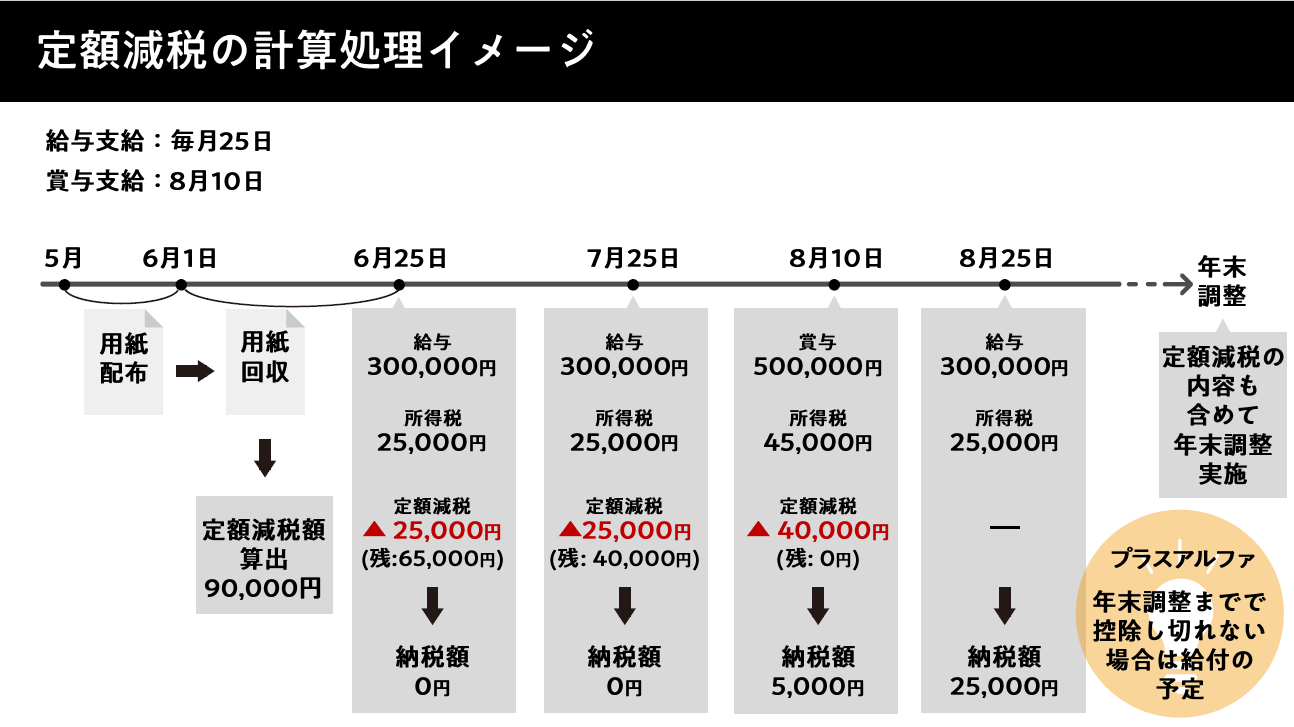

月次減税の場合、所得税の定額減税は令和6年6月以降の給与・賞与にて実施します。そのため、令和6年5月中に従業員から「源泉徴収に係る定額減税のための申告書」を提出してもらう必要があります。実務者は、その情報に沿って定額減税額を算出します。

令和6年6月以降は給与・賞与から定額減税分の所得税を差し引きます。令和6年11月までに全額が引き切れない場合、もしくは令和6年6月2日以降に入社した従業員の場合は、年末調整の還付金で調整となります。

国税庁「源泉徴収に係る定額減税のための申告書」

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/teigaku/pdf/0024002-044_01.pdf

- 定額減税(住民税)の対象者と実施時期

所得税と比べると住民税の定額減税は非常にシンプルで、市区町村から届く通知に記載された金額を給与から引いていくだけです。基本的に、金額の数字が変わるだけで、処理の手順は例年と同じとなります。

1つだけ注意する点があります。通常、住民税は6月〜翌年5月までとなります。しかし、今回の定額減税は6月開始のため、地区町村からの通知がそこまでに間に合わない可能性が高く、7月〜翌5月までの11ヶ月分を分割した額が徴収されると思われます。ただ、これによって例年と異なる処理が発生することはほとんどないので、それほど気にする必要はないと思われます。

まとめ「定額減税の実施で会社側がすべきこと」

定額減税の実施で会社側がすべきことをまとめると以下の3つとなります。

- 令和6年5月中:「定額減税のための申告書」の配布・回収

- 令和6年6月〜12月:給与・賞与計算時に所得税の定額減税を差し引く計算して減税を実施する

- 令和6年7月〜令和7年5月:市区町村から届く「住民税決定通知書」に従い通りに給与計算・特別徴収を実施する

なお、年末調整で使用する計算表に大きな変更はなく、欄外に定額減税の情報を記載する形式になります。また、年末調整で発行する源泉徴収票は、適用の欄に定額減税の内容を記載する形式になります。

最後に、注意点を1つお伝えします。

おそらく、ほとんどの会社が給与計算に専用のソフトウェアを利用しているものと思われます。そこでまず、使用しているソフトウェアが定額減税のしくみに対応しているか、現時点で未対応の場合は対応する予定があるか、などを確認しましょう。

もし、対応する予定がない場合は、対応しているソフトウェアに乗り換えるのも1つの手段です。ただし、定額減税は今回のみの実施であるため、コストをかけてまで乗り換える必要があるかについては、十分な検討が必要です。対応していた場合でも、定額減税に関する仕様はまだ未知数な部分も多く、スケジュールに応じて設定を変更する必要が発生するかもしれないので、情報収集を怠らないようにしましょう。

なお、今回お伝えしている情報は令和6年3月時点のものとなっています。今後、変更点や追加情報が発生した場合は、随時内容を更新していく予定となっていますので、定期的にチェクしていただけると幸いです。

※本記事は以下の動画にある内容を抜粋したものです。より詳細な内容を知りたい方はぜひこちらをご覧ください。

【実務者必見!】令和6年6月開始~定額減税~(所得税/住民税控除)を

ミカタ税理士法人が分かりやすく解説!

本記事はYoutubeでもご紹介しておりますので、是非ご視聴ください。