- HOME

- 法務・税務・労務など会社経営に関するお役立ち情報

- ファミリー

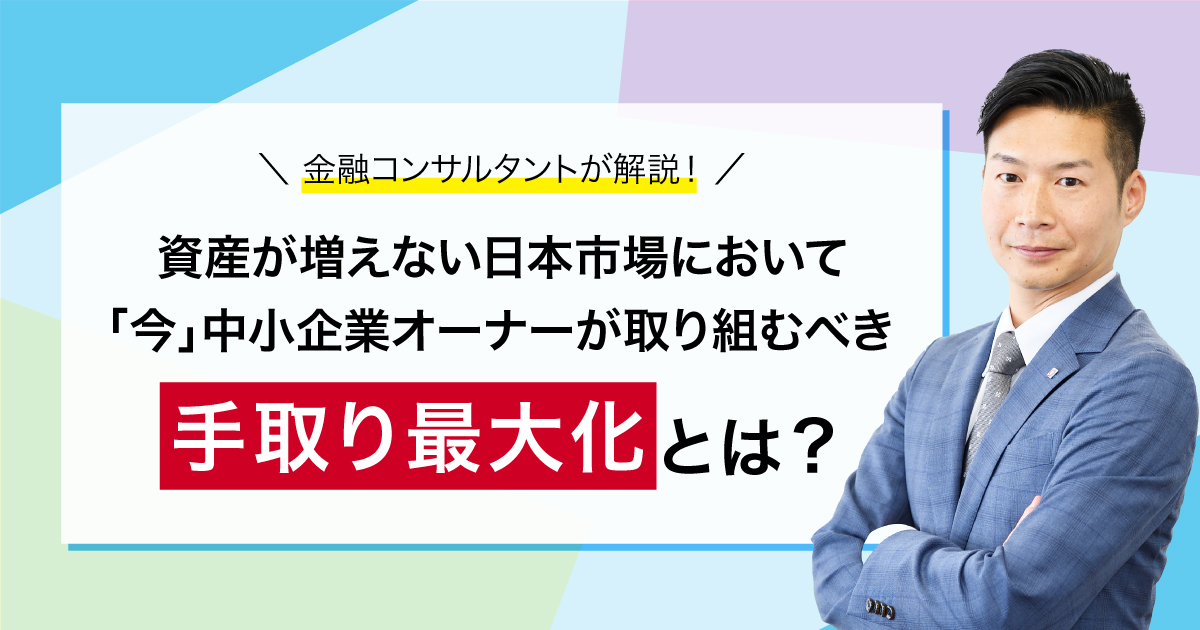

- 「今」中小企業オーナーが取り組むべき手取り最大化とは?

「今」中小企業オーナーが取り組むべき手取り最大化とは?

中小企業庁が発行する2021年版中小企業白書によると、日本国内における中小企業の割合は全企業の99%以上、従業員数は全体の70%以上となっています。

日本経済を実質的に支えているのは、これら数多くの中小企業です。しかし、円安や燃料費高騰など、目まぐるしく変化する昨今の社会情勢によって、中小企業は非常に困難な状況に置かれています。

本記事では、このような困難を乗り切る手段である「手取りの最大化」について、ミカタグループ金融コンサルタント 小林仁が解説します。

〜MIKATAの金融コンサルタントが解説〜

資産が増えない日本市場において「今」中小企業オーナーが取り組むべき手取り最大化とは?

(1)日米の金融政策や経済情勢の確認

みなさんご周知のとおり、現在の日本は資産が増えない状況に陥っています。

たとえば、2022年11月における日本とアメリカの市場を比較してみましょう。

日本の年収は、過去30年、ほぼ横ばいです。一方、米国は物価が上昇しているものの、年収も右肩上がりとなっています。現時点における金融政策は、それが正しいかどうかは別にして、日本とアメリカとで真逆になっています。

日本では当面の間は金融緩和が続き、金利はほぼ0%の状態が続くと思われます。(2022年12月現在)

米国は、2022年の年初こそコロナの影響もあり金利は1%程度金利でしが、11月の時点では長期金利は4%にまで上昇しています。 残念ながら、昨今の日本市場は何らかの「対策」なしでは資産が増えない状況に陥っています。

このような状況で、中小企業オーナーの皆さんに、ぜひ取り組んでいただきたい「対策」が、これから解説する「手取りの最大化」です。

(2)中小企業オーナーが持つ2つの財布

中小企業オーナーのみなさんは、大きく2つの財布をお持ちです。

1つは法人としての財布、もう1つは役員報酬などの個人としての財布です。そして、2つの財布それぞれについて手取りの最大化を行えば、その効果は2倍になるのです。

もし、会社に万が一のことが起きていたとしても、オーナー個人のお金があれば、それを使って補うことができます。つまり、会社の財布とオーナー個人の財布、どちらかにキャッシュがあれば、何かが起きた時でも、会社は倒れずに済むのです。これが、日本型中小企業オーナーの特徴です。

たとえば、会社であれば「キャッシュフローがよい」、「いざという時に現金化できる資産がある」状態が望ましいです。ちなみに、生命保険を会社名義で積み立てている場合、いざという時に積み立てたお金を3営業日くらいで現金化できます。

一方で、個人の場合、いざという時にすぐ現金化できる貯蓄があれば望ましいでしょう。 このようなイメージをお持ちください。

(3)いつかは必ずやってくる相続に備える

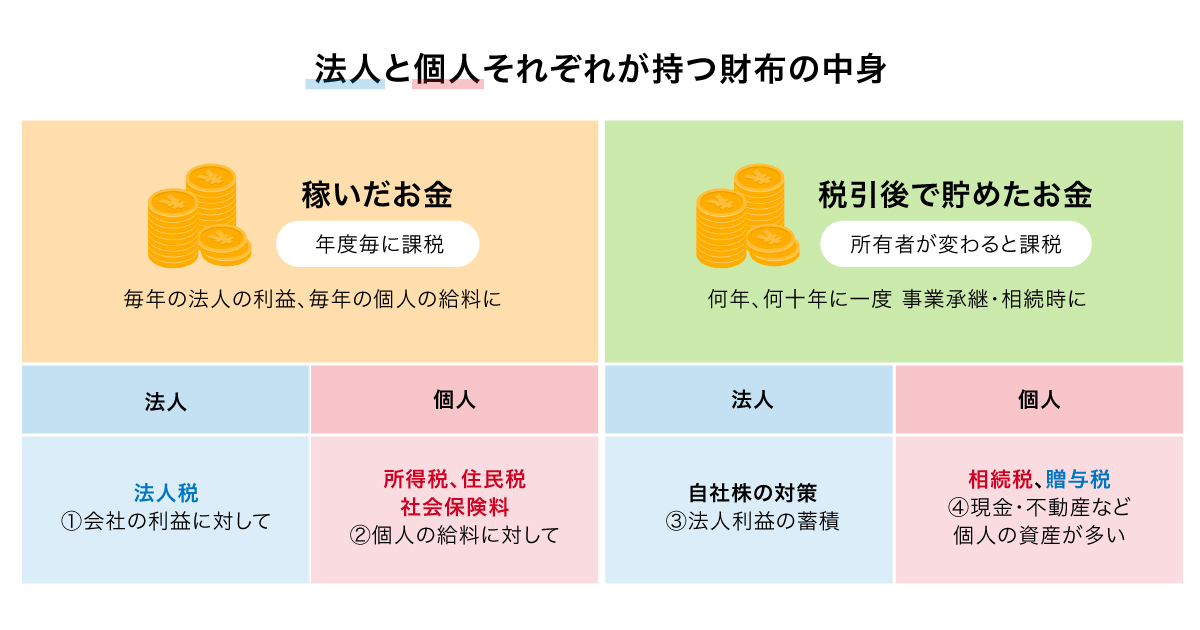

中小企業オーナーの場合、個人の財布が会社の利益以上に増えることは、原則としてありません。なぜなら、オーナーの役員報酬は会社の利益から支払われるからです。そして、会社の財布と個人の財布、それぞれについて税金を支払っています。

たとえば、法人であれば法人税、個人であれば所得税・住民税・社会保険料などがあります。

また、日本で会社経営を続けていく限りは、いつかは必ず相続税をで支払わなければならず、原則的には現金にての支払いが求められます。これが日本における原理原則です。 ですから、いずれ訪れる相続に向けて、できるだけ多くのキャッシュを準備しておく必要があります。

相続の場面は突如として訪れます。特に生活する上でのお金には困っていなかったとしても、その時になって相続税で支払う現金が用意できず困ることがあります。そのような場合に備えて、2つの財布にある現金を最大化しておくべきです。

下の図は、それぞれの財布にかかる税金を表しています。表の左は、毎年定期的にかかる税金です。先ほどもご説明しましたが、会社であれば法人税が、個人であれば、所得税、住民税、社会保険料がかかります。これらを支払って、ようやく純粋な手取りとなります。

一方、表の右は、いつか支払いが発生する税金です。表の左で得た手取りの蓄積がと右なるので、本来であれば、すでに税金を支払っていて自由に使えるはずの財布です。しかし、この財布は、所有者が変わると再び税金が発生してしまいます。理不尽に思える方もいるかと思いますが、これは法律で決まっているので従うしかありません。

(4)2つの財布で「手取り最大化」を実現する2つの方法

では、具体的にどうやって手取りを最大化するのか。その方法は実質2つしかありません。

1つ目は、毎年のP/L(損益計算書)の観点から自助努力で手取りを増やす方法です。具体的に言えば、会社であれば「売上を伸ばす」「経費を削減する」などとなります。個人の場合、「給与を増やす」「支出を減らす」などとなります。

税の観点からみれば、手取りを最大化する方法はシンプルです。それは、毎年支払う税金を合法的に少なくする、いわゆる「節税」です。本来、節税は企業が当たり前に行うべき行為です。ですが、その当たり前のことに取り組んでいる中小企業は、実はさほど多くはありません。そして、取り組んでいる場合と取り組んでいない場合とでは、長い間で大きな差が生まれてしまいます。

2つ目の方法は、B/S(貸借対照表)の観点から蓄積した手取りを最大化する方法です。実は、日本の中小企業が、これが非常に苦手なのです。

では、具体的にどのようにして、この蓄積した手取りを増やすのか。それは眠っている資産の活用です。

眠っている資産とは、何も収益を産んでいない資産です。中小企業オーナーの場合、財布が2つあるので、この眠っている資産を活かすチャンスは2倍になります。

もう1つ、遊休資産の活用や組替えも検討してみてください。たとえば、含み損になってしまって売るに売れない土地があったとします。ただ、今現在の日本が置かれた状況では、その土地が値上がりして含み損がなくなる可能性は非常に低いでしょう。であるのなら、今のうちに現金化してしまい、事業の収益が上がるような投資に組替える方が有益です。土地を、そのまま寝かせておくくらいなら、駐車場するなどで多少なりとも利益を生むようにするほうがいいのです。

(5)今回のポイント

今回、みなさんにお伝えしたいことは以下の2つです。

①中小企業オーナーの「手取り最大化」は実質2つの方法しかない。

だからこそ、両輪で増やす検討を。

②2022年12月時点の「今」は、B/S観点の手取り最大化である「税金を支払った後の貯金・定期預金」を堅実に増やすことができる絶好のタイミング。

これら「手取りの最大化」に本気で取り組んだかどうかで、会社とオーナーの将来は大きく変わります。特に②については、今が最大のチャンスです。

先ほどもお伝えしましたが、アメリカの10年国債は金利が3%(※)で、外貨建一時支払い終身保険も運用率が3%になっています。これを使わない手はありません。 単純にアメリカ国債を買ってもいいですし、それに抵抗があるのなら外貨建保険ような商品でもいいでしょう。

もちろん、無理にお金を作って投資をする必要はありません。ただ、もし眠っている資産があるのなら、それを活かす手段として検討してみてください。※2022年12月現在

わからないことや不安なことがございましたら、私たちMIKATAのコンサルティングにご相談ください。私たちは、みなさんの経済状況や将来への想いを受け止めた上で、10年後、20年後、30年後の将来に向けた、ご提案を提供できます。お気軽にお声がけください。

(ミカタ税理士法人/ミカタコンサルティング株式会社 執行役員CKO)

関西学院大学経済学部卒業後、ミカタ税理士法人入社。 国税3法(法人税、所得税、相続税)の一気通貫した対策を得意とし 各種税金×金融商材の活用による同族会社の法人・個人手取りの最大化や 法人の事業承継対策、個人の相続対策、生命保険の活用(法人、個人) 金融商品や不動産の活用、金融機関、税理士との提携業務など 日々、顧客へのコンサルティングを担当。