- HOME

- 法務・税務・労務など会社経営に関するお役立ち情報

- 事業承継

- 相続税対策の節税効果が出るまで3年かかる?!

相続税対策の節税効果が出るまで3年かかる?!

「相続税対策をするなら早い方がいい」、税の専門家が皆思っていることです。

相続税対策について

相続税は事前に準備をすることで節税が可能になる税金ですので、ご家族に大きな負担をかけないためには、生前に対策をしておくことが非常に大切です。

相続税の対策としては、生命保険、生前贈与、養子縁組、不動産の活用等、実に様々なものがありますが、それらの中には対策を実施してから最低3年経過しなければ効果を発揮しないものがあります。

(1)生前贈与について

相続税対策として代表的なものが生前贈与です。生きている間に財産を親族に贈与することで、相続財産を減らし、将来の相続税を抑えることができます。

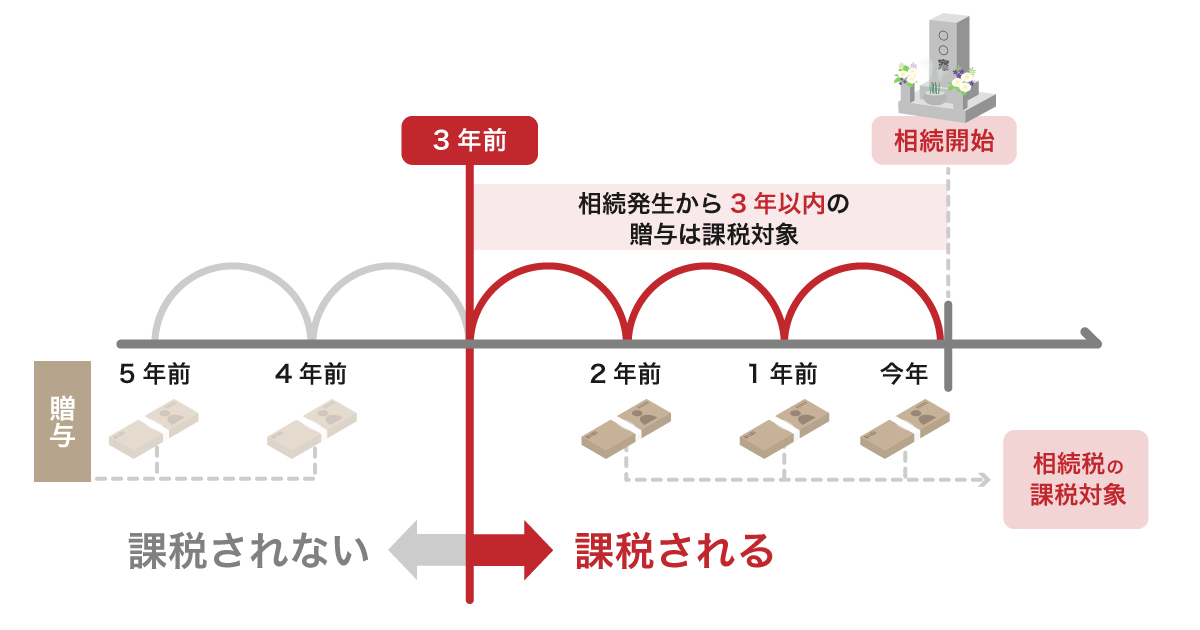

ただ、相続税には生前贈与加算という制度があり、贈与をしてから3年以内に亡くなられてしまうと、相続人等に贈与した財産を相続税の計算対象に加算しなければいけません。

せっかく生前に財産を贈与しても、相続財産に持ち戻すことになるので、相続税を節税する効果はなくなってしまいます。

逆に言えば、相続開始の3年より前に行われた贈与については、相続税を節税する効果があるといえますので、生前贈与による節税は早い時期から始めるほど効果が大きいといえます。

(2)小規模宅地等の特例(貸付事業用宅地等)について

相続税の計算上、小規模宅地等の特例という制度があります。一定の土地について相続税評価額を大きく引き下げることができるとても有利な制度です。

その制度の対象となる土地のひとつに貸付事業用宅地等があります。賃貸物件の敷地としていたり第三者に貸していたりする土地等について、一定の要件を満たすときは、その土地の評価額を50%減額できるものです(最大200㎡まで)。

土地の評価額が半分になるのですから、大変大きな節税効果があります。

以前は、亡くなる直前に不動産貸付業を始めたとしてもこの特例が適用できたのですが、令和3年4月1日以降は、相続開始前3年以内に不動産貸付業を始めた土地については、貸付事業用宅地等の特例の対象外となり、減額することができなくなりました(※事業的規模の特定貸付事業など例外として減額できるケースもあります)。

もし貸付事業用宅地等の特例制度を利用するつもりであれば、早めに不動産貸付業を始めておく必要があります。

(3)自社株評価 (法人による不動産取得)について

法人で不動産を取得した場合にも3年縛りがあります。

被相続人が保有している株式も相続財産として相続税がかかりますが、非上場企業の自社株の評価において、法人の財産に不動産がある場合には、実際の不動産の時価ではなく相続税評価額に基づき算定します。

貸付用の不動産であれば、時価が100とすると相続税評価額が50~60くらいになるケースも多く、貸付用不動産を法人で取得することは、自社の株価対策・相続税対策として大変効果的です。

しかしながら、課税時期の直前3年以内に取得した不動産については、相続税評価額で算定することができず、通常の取引価額(時価)に基づいて算定し、株価評価をするというルールがあります。

株価対策・相続税対策として効果を発揮するためには、取得してから3年経過する必要があります。

そうすると、不動産を活用して、自社の株価を引き下げ、相続・事業承継を円滑にすすめるためには、十分な余裕をもって事前に対策を実行しておく必要があることになります。

まとめ

上記でみてきたように、対策から3年経たずに亡くなられた場合には、対策が無駄に終わってしまうということがおこりえます。

対策の実行が遅くなればなるほどその可能性は高くなります。人がいつ亡くなってしまうかは誰にもわかりません。

せっかく対策をしたにもかかわらず、対策が効果を発揮せず、先祖代々受け継いできた財産や、自ら苦労して増やしてきた財産が減ってしまうといった事態に陥ることがないようにするためにも、できるだけ早めに専門家にご相談ください。